今天这节课,我们聊聊选基金的问题。

咱们基金市场起步较晚,开始也是以封闭式基金为主。后来,2001年,咱们的第一只开放式基金成立。随后,基金产品如同雨后春笋一般。

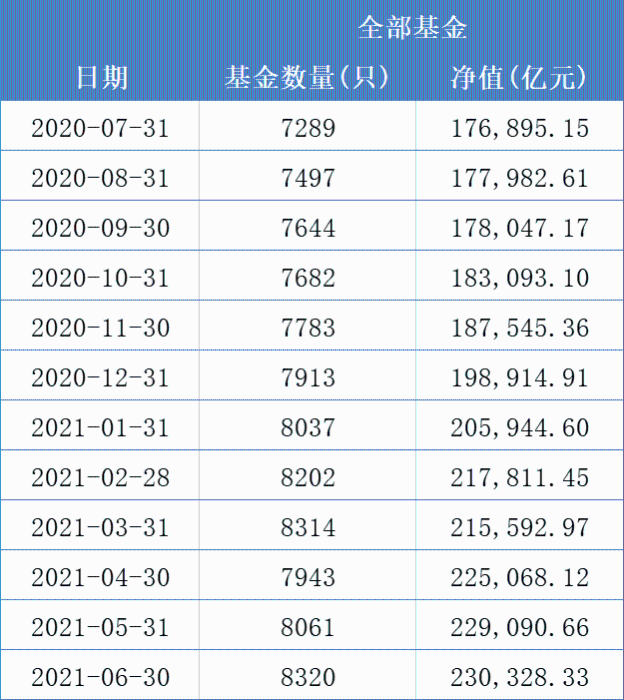

到现在为止,按时间算是23年时间。根据基金业协会数据显示,截至2021年6月30日,公募基金市场中共有8320只基金,合计资产净值23万亿,自然人投资账户数也超过6亿。

(数据来源:基金业协会;截至2021年6月30日)

那么问题来了,面对数目庞大的基金产品,我们该如何选择?

在回答这个问题前,我们需要认清两个现实。

第一,选基金很难。

截至2021年上半年末,沪深两市有4300多家上市公司。而同期,基金市场中却有8300多只基金。

基金数量比沪深两市上市公司数量,高出近1倍。相比选股,选基金的难度只高不低!

同时,基金产品的形式也纷繁复杂。比如,主动基金、被动指数基金之分;股票型基金、债券型基金、混合型基金、货币基金等类型;投资风格也有很大差异,比如蓝筹、价值、成长、中小盘、量化等等。

第二,公募基金里存在着二八现象。

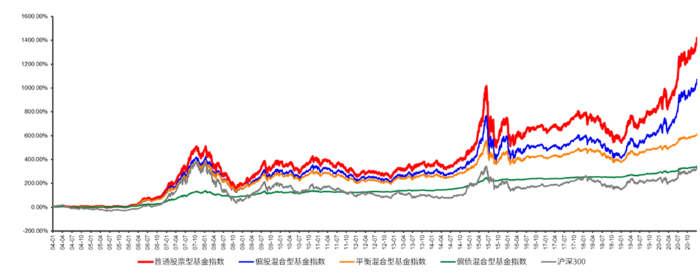

如果从长期业绩回报来看,各类公募基金指数长期表现优异。

Wind数据显示,从2004年1月1日-2020年12月31日,普通股票型基金指数、偏股混合型基金指数和平衡混合型基金指数,分别上涨1432.41%、1079.51%和620.12%。

(数据来源:Wind;统计区间:2004.1.1-2020.12.31)

但是,想获得这样靓眼的长期回报,并非想当然的随意选个基金就行。

事实上,公募基金市场存在着二八分化现象,少数基金跨越牛熊、长期业绩给力,大多数收益好的基金也比较集中。

从4个角度聊聊如何选基金

接下来,我们正式开始我们的选基之旅,也是我们这节课的重点内容。

很多新接触基金的小白,可能会看短期的业绩榜单来选基,或者选市场上的热门基金。

需要注意的是,短期业绩过于片面,如果只看短期业绩,很可能选中“运气类”的基金,持续性未必好。以2008年-2017年的年度冠军基金为统计样本,数据显示,10只冠军基金中,大部分基金次年业绩不如当年夺冠时业绩。

因此,我们在选基金的时候,应该尽可能全面衡量短、中、长期业绩。分析时,还要重点看看基金经理维度。

接下来,我们从4个方面,跟大家聊聊如何选基金。

第一,基金产品方面。

挑选基金之时,先要看看产品本身的一些情况。

如果基金是运作时间较长的老基金,就可以把基金的短、中、长期业绩表现,跟基金业绩比较基准或者同期宽基指数进行比对。在比对时,时间区间以跨越牛熊考验为宜;如果是成立不久的基金,以基金经理管理时间较长的基金为依据;注意基金经理的任职区间。

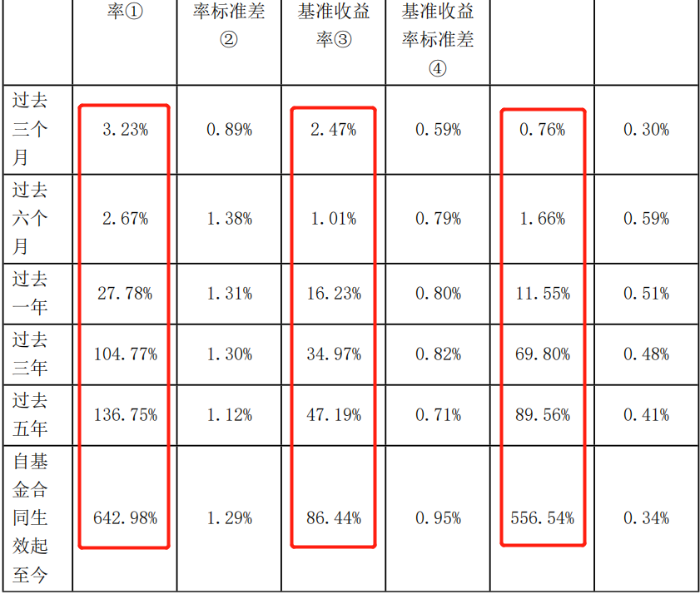

先看业绩与同期基准的比对,通常基金公司官网、代销平台,都可以下载基金最新一期的基金季报。

比如2021年基金二季报,在业绩部分就可以看到下图,需要重点关注三个红色方框的数据。以某偏股混合型基金为例,基金业绩持续跑赢业绩基准,超额收益不断累积。

(数据来源:某偏股混合型基金2021年二季报;截至2021年6月30日)

另外,还可以通过对比基金跟沪深300等大盘指数的区间走势、年度业绩表现等,来了解基金产品的短、中、长期业绩表现。这些数据,通常在很多基金销售机构就可以轻松对比。

通过以上数据,我们可以看出基金过往业绩是否超越同期基准、大盘指数表现,帮助我们判断基金过往业绩好是偶然/阶段性运气,还是基金经理管理能力强,持续优秀。

第二,基金产品的运作方式。

基民投资基金,等于将资金交给了基金经理打理投资,在手头需要的时候如何取回来?

这个时候,就需要我们注意所买基金的运作方式。

如果是开放式基金产品,一般的开放式基金赎回的流程为:T日赎回→ T+1确认→T+3到账(T日指的是不包括周末和节假日的交易日,一般以收市时间15:00为界)。

如果是封闭式基金、定开基金(定期开放,基金约定在某个期间开放申购和赎回)、持有期基金,基金会有相应的封闭期,如3个月、1年、3年。

这样就需要在经过约定的封闭期后,才能赎回基金。其它时间是无法交易的,资金也就取不出来。

因此,我们在选基金时,需要根据自己的资金使用周期选择相应运作方式的基金。如果是短期要用的资金,需要以开放式基金为主;长期不用的资金,才可以投资锁定期限较长的基金。

第三,基金经理方面。

在筛选基金经理时,需要我们重点分析基金经理的投资策略,以及从业时间、长期年化收益率等。

先看基金经理的投资理念、投资策略。我们可以在网上或者其它渠道搜集基金经理历史上发表的投资观点,尤其是他关于自己怎么做投资、投资特点的总结。

再根据所管基金的持仓信息、中长期业绩判断基金经理是否知行合一,是否中长期业绩优秀。

如果基金经理说的和做的基本一致,而且长期业绩表现优异,就属于知行合一、靠谱的基金经理。

额外的,在观察基金经理的业绩时,注意代表作基金业绩与整体业绩兼顾。看基金经理是少数几只表现好,还是整体业绩都不错。具体基金经理怎么选,在上节课已经详细介绍过了,错过的同学可以回看下。

第四,基金配置的大方向不能错

俗话说,适合自己的,才是最好的。基金产品也一样,我们要找到适合自己的产品。在具体选择基金前,我们需要了解自己的风险承受能力、预期收益等情况,也是选基金前的基础。

实际上,没买到适合自己的产品,净值波动和回撤过大,是妨碍大部分基民长期持有的主要原因。

针对不同投资者,我们做出几个投资配置方向,大家在投资时可以参考下。

比如,预期跑赢通货膨胀、计划用于旅游、学习进修等的,可以以债券型基金、固收+基金为主,也可以以债类产品为主,少量配点权益基金。

如果想获得市场平均收益,可以以定投宽基指数基金为主。如主流的沪深300、中证500指数等,指数基金的管理费也较低。

如果追求长期可观的回报,投资三、五年以上,可以选历经市场考验、有丰富投资经验的基金经理。还可以轻仓配置细分主题、热点基金,力争获取长期投资回报。

最后,选基金时选大基金还是小基金?

建议大家在选基金的时候,尽可能选可能规模5亿以上的基金,因为基金规模过小会有清盘风险。有些5亿以下特殊品种基金,比如以打新策略为主的,也可以考虑配置,但要注意配置比例。

今天这节课,先跟大家分享到这里。

总得来看,通过上述方法,可以对基金进行有效筛选,过滤掉那些相对不好的基金。然后,再结合自己的风险偏好以及预期收益,进行相关基金的配置。大家有什么疑惑,也可以在文末留言~

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。

投资者应充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资者获取收益,也不是替代储蓄的等效理财方式。

满意度调查

满意度调查